Articles de yvesh

OVNIs : Compilation de vidéos avril 2012

OVNIs : Compilation de vidéos avril 2012

A peine arrivé en mai que voici déjà une compilation des "meilleures" vidéos d'OVNIs mondiaux. Certains de ces phénomènes aériens ont trouvé des explications très réalistes, tels des météores pour certains ou des fusées éclairantes militaires pour d'autres, mais, comme toujours, certains cas parmis ceux visibles dans cette compilations méritent évidemment enquêtes plus approfondies.

source : AnonymousFO

SFH 04-2012

Incursion dans un domaine trop réservé : la monnaie - Part 7

Incursion dans un domaine trop réservé : la monnaie - Part 7

V)

Les monnaies parallèles

Par définition, tout moyen de paiement est une monnaie. Mais la monnaie nationale d'un pays étant la seule que tout ressortissant est tenu par la loi d'accepter en paiement, toute autre monnaie utilisée est une monnaie parallèle (44), quels que soient la raison pour laquelle elle a été créée, les modalités de sa création et de distribution, son unité de compte, l'extension de son usage et quelles que soient ses méthodes de contrôle.

Les bons d'achat et autres monnaies “affectées”

La plus répandue des monnaies parallèles, et de très loin, est constituée par les bons d'achat.

Ces monnaies affectées à un usage précis, et restreint, peuvent être créées sous forme de bons destinés par un gouvernement à une catégorie de population. Ce mode de distribution sélective introduit donc une discrimination entre les membres de la société et fait apparaître qu'elle est “à plusieurs vitesses”.

Ces bons peuvent être remis aux pauvres, c'est le cas des "Food stamps" aux États-Unis. Cette distribution, destinée à leur apporter un secours alimentaire, impose donc aux pauvres une démarche humiliante : ils doivent faire une demande d'aide et la justifier en faisant état de leur trop modestes revenus (ou d'absence de revenus) ; elle peut même être pernicieuse, par exemple Milton Friedman eut l'idée de distribuer des bons d'enseignement grâce auxquels l'État assure aux enfants des familles pauvres l'accès aux écoles les moins chères, donc un enseignement au rabais, et la sélection se fait sur les droits d'inscription, seules les familles riches pouvant payer les meilleures écoles. De tels bons permettent de privatiser l'école tout en proclamant que tous les enfants y ont accès.

Au contraire, des bons d'achat peuvent être distribués, en cas de pénurie, à des privilégiés pour leur réserver l'accès à certains produits devenus rares. Par exemple, des bons d'essence ont été émis en Italie, à l'intention des étrangers, à un prix plus bas que le prix à la pompe, quand celui-ci était particulièrement élevé. Il s'agissait d'attirer des touristes aisés.

Des sociétés spécialisées peuvent fabriquer et vendre un autre type de monnaies affectées, c'est le cas par exemple des tickets-restaurant. Ces sociétés en font l'avance aux employeurs qui versent une partie des salaires sous cette forme. Les employés qui les reçoivent ne peuvent donc pas dépenser leur salaire en se privant de nourriture. L'avantage pour les employeurs est double : d'une part, ils bénéficient de réductions fiscales et sociales quand ils les utilisent, et d'autre part, leurs employés ne peuvent pas se plaindre que leur salaire ne leur suffit pas pour se nourrir. Ces bons sont utilisés par 5 millions de salariés en France.

Internet permet maintenant l'utilisation de systèmes de points qui sont, de fait, des monnaies propres à certains sites dont les revenus proviennent d'une part des ressources publicitaires et d'autre part de la vente d'informations concernant les clients.

Mais les plus répandus des bons d'achat sont ceux que distribuent les commerçants à des clients qu'ils veulent attirer ou “fidéliser”. Pour “capter” le client (ou le duper ?), leur science du marketing leur fait inventer toutes formes de bons d'achat : chéques-cadeaux, tirages au sort, cartes de fidélité, avantages promis après plusieurs achats, etc. Presque toutes les enseignes de la grande distribution proposent des cartes de fidélité gratuites et tous les achats (ou seulement certains achats) donnent droit à des points qui s'ajoutent sur ces cartes et ouvrent ultérieurement un droit soit à des réductions, soit à des cadeaux, selon des barèmes qui varient avec la chaîne commerciale. Dans tous les cas il s'agit d'orienter la clientèle vers certains produits ou de la fidéliser à certaines marques ; il s'agit toujours de la pousser à l'achat, par exemple si les points acquis cessent d'être validés après un délai, fixé évidemment par la chaîne. Mais il peut arriver que le cadeau promis ne soit pas “disponible”…

Comme exemple de bons d'achat, examinons brièvement le cas des “miles” aériens, si répandus depuis peu qu'ils sont qualifiés de nouvelle monnaie mondiale (45). Créés en 1981 par la compagnie American Airlines, ces points sont portés sur des cartes personnelles de fidélité, offertes par des compagnies aériennes à leurs clients, et leur permettent d'obtenir des billets gratuits, proportionnellement aux distances parcourues sur leurs lignes. Par exemple, un vol Paris New-York en classe économique rapporte 7.280 miles (la distance parcourue exprimée en miles nautiques) et pour gagner ce même vol il faut avoir acquis sur sa carte 50.000 miles. Les compagnies aériennes ayant complètement intégré cet usage dans leur politique commerciale, elles vendent ces “miles” à leurs partenaires au sol (chaînes d'hôtel, loueurs de voitures, opérateurs téléphoniques, etc.) qui en distribuent, eux aussi, à leurs clients ; ceci permet d'évaluer le prix du stock actuel à quelque 765 milliards de dollars, soit plus que le montant total des pièces et des billets d'euros actuellement en circulation ! Autrement dit, ces miles constituent la deuxième monnaie mondiale en usage, après le dollar ! On a calculé que si cette création de monnaie parallèle continue à croître au même rythme, soit 20% par an depuis 1995, il dépassera le stock de billets verts (dollars américains) d'ici deux ans. (en 2003...)

Epandage pour faire pleuvoir

Notons une particularité de cette monnaie mondiale : elle ne circule pas. Quand elle a servi une fois, elle est annulée.

Elle est tellement passée dans les moeurs aux États-Unis que des associations de consommateurs réclament le versement d'intérêt sur leurs miles, que le fisc songe à imposer ce complément de salaire dont bénéficient les salariés qui voyagent pour leurs entreprises (et qui sont souvent les mieux payés) et que dans certains procès en divorce les époux se partagent le compte de miles familial. Il y a même maintenant un marché noir de miles. Mais comme toute monnaie dont l'émission n'est pas confrontée avec une valeur physique, elle constitue une sorte de bombe à retardement : les compagnies ont beau faire des provisions sur les miles qu'elles émettent, pour anticiper ce que ces miles leur coûteront en billets gratuits, on a beau prévoir que la majorité des titulaires de bons n'en ont pas accumulé assez pour avoir droit à des billets gratuits, il n'empêche que le stock mondial de miles détenus sous cette forme par les quelque 89 millions de clients des compagnies aériennes était évalué par The Economist à 8.500 milliards en 2001. On peut calculer qu'il faudrait 23 ans pour vider toutes les cartes… et à condition de cesser d'en émettre !

L'usage des bons d'achat commerciaux, sous une forme ou sous une autre fausse le marché au moins de trois façons :

D'abord cette pratique neutralise la concurrence. Par exemple, un programme de miles aériens peut conférer à une compagnie une position dominante.

Ensuite cet usage brouille l'information sur les prix finalement payés : quel est le prix d'une minute de téléphone avec un portable qui fonctionne avec une carte qui vous fait tel et tel tarif dans certaines conditions et tel tarif tant telles autres ? Quel est le prix du litre d'essence quand tout achat de plus de 10 litres donne droit à un bon et que tant de bons donnent droit à un nettoyage gratuit et rien si le nombre de bons est insuffisant ? Et quel est le prix d'un vol payé par une société à tel de ses salariés qui va profiter de sa carte pour se payer un surclassement en classe affaires ? Plus grave : qui bénéficie des billets gratuits acquis grâce aux miles gagnés sur des billets professionnels payés par l'employeur ? Une telle question va encore plus loin quand l'employeur est l'État et le voyageur un député : deux députés allemands ont été poussés à la démission pour avoir utilisé ces miles gratuits pour des déplacements en famille.

Enfin l'usage de ces bons a un impact immatériel, voire moral : la clientèle devient une part du capital (immatériel) des entreprises et ces dernières calculent la valeur actuelle nette (VAN) d'un client par les profits qu'elles anticipent des achats qu'il fera s'il est ainsi fidélisé, par exemple, il est connu en “mercatique” qu'«augmenter de 5% le taux de fidélisation d'un client augmente sa VAN de 35 à 95 %»…

Les monnaies locales

Quand l'économie d'un pays est défaillante, la monnaie, que les économistes présentent comme un moyen d'échange, est perçue par ses habitants comme un frein à l'échange. Ce qui les conduit à chercher comment "s'en tirer” et ils réagissent au plan local, faute de pouvoir le faire à plus grande échelle. Dans pratiquement tous les cas, leur première initiative consiste à se passer de monnaie officielle (qui leur fait défaut) en inventant une monnaie privée, une monnaie parallèle qui leur est propre, qui n'est émise et contrôlée que par eux-mêmes, et qui n'a pas d'autre objectif que de leur permettre de vivre mieux, voire de survivre.

C’est donc en périodes de difficultés économiques que naissent des expériences de monnaies locales.

Un premier exemple est celui de la grande crise qui débuta par la chute de la Bourse de New York en 1929 et se prolongea par la Grande dépression jusqu'à la Seconde guerre mondiale.

Elle fut qualifiée de crise de surproduction ce qui, pour les économistes, ne signifie pas que tout le monde était pourvu de l’essentiel, mais que de grandes quantités de produits ne trouvaient pas d'acheteurs solvables, parce que les millions de chômeurs et leurs familles, qui en avaient grand besoin, n’avaient pas d’argent. C’était la première manifestation de ce que Jacques Duboin dénonça comme “la misère dans l'abondance” (46).

Jacques Duboin

La seconde a suivi la grande transformation néolibérale qui installa la dictature des marchés financiers sur l'économie.

L'après “grande crise”

Pour accélérer la consommation, Silvio Gesell imagina une monnaie fondante, c'est-à-dire des billets dont le pouvoir d'achat, s'il n'était pas dépensé au bout d'un certain temps, était systématiquement dévalué au rythme de 0,5% par mois, soit 6% l'an. Des expériences ont été entreprises, dont la première à Wörgel, un village montagnard d'Autriche, et la seconde en France, à Lignères-en-Berry, après la guerre. Toutes les deux se sont traduites par une remarquable relance de l'économie par la consommation et toutes deux ont reçu l'ordre de stopper sous prétexte que cette monnaie fondante était illégale.

Il n'est pas étonnant que la recrudescence du chômage dans les pays industrialisés ait suscité la réapparition de mouvements revendiquant une telle monnaie fondante pour relancer l'économie. Un système fonctionnant avec une telle monnaie a été expérimenté, par exemple, à Saint Quentin en Yvelines à partir du 1er janvier 1997.

*

Pour les fondateurs, en octobre 1934, du cercle économique WIR (Wirtshaft Ring Gesellschaft), cette même Grande Dépression était due à un manque d'approvisionnement en monnaie légale et il fallait éviter aux petites et moyennes entreprises d'en subir les conséquences. Il s'agit donc d’un système d'échange de marchandises entre entreprises, organisé dans un but lucratif par une sorte de chambre de compensation qui prélève une taxe sur chaque échange et se fait aussi payer ses services comme des informations, des facilités de crédit et même des activités de lobbying auprès des gouvernements afin de défendre les intérêts des entreprises adhérentes.

La monnaie de ce cercle de soutien mutuel ne peut être échangée qu'entre les entreprises qui en sont membres.

L'après “Trente Glorieuses”

Frappé par le nombre de personnes qui ne peuvent pas participer à la vie économique et sociale parce qu’ils manquent d’argent, Michael Linton crée avec quelques amis, en 1982, le premier système d’échanges locaux, en anglais Local Exchange Trading Systems (LETS) à Vancouver (Canada). Il sera imité d'abord en Australie, puis en Nouvelle-Zélande et au Royaume-Uni, etc. Il y a d'autant plus d'échanges dans un LETS qu'il a beaucoup d'adhérents, de sorte que l'enjeu est d'y attirer du monde.

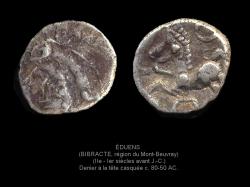

Un denier sous l'Empire

En France, les SEL (système d'échanges local) se sont peu à peu éloignés du système des LETS, depuis la création du premier, qui eut lieu en Ariège en 1994. Ce sont des associations de personnes qui comptabilisent, à l'aide d'une unité de compte qui leur est propre, les transactions qu'elles font entre elles, transactions qui portent aussi bien sur des travaux ménagers, des réparations, des gardes d'enfants, la confection de plats cuisinés ou des cours de langue.

Offres et demandes sont recensées dans un catalogue auquel tous les membres d’un SEL ont accès. Il n'y a pas de billets en circulation, la comptabilité se fait dans une monnaie imaginaire, chaque SEL a la sienne, dont la valeur unitaire, parfois liée à la monnaie nationale mais le plus souvent au temps passé, fait l'objet d'un accord mutuel. Si Aurélie souhaite repeindre sa cuisine alors que Pierre offre de faire des travaux de peinture, elle lui confie le travail et ils conviennent entre eux qu'il y consacrera, par exemple, 10 heures. Si leur monnaie a pour unité de compte la minute, quand la cuisine sera repeinte, le SEL devra retrancher 600 unités du compte d’Aurélie et augmenter d’autant celui de Pierre. Il appartiendra alors à Aurélie de fournir un travail à un membre du SEL, pas forcément Pierre, et celui-ci aura droit à une aide de 10 heures de la part d’un membre du SEL. L'heure est comptabilisée sans tenir compte du niveau social ou professionnel de la personne qui rend le service. Rien ne garantit que le travail sera bien fait. Aucun recours n’est possible. Les membres sont invités à limiter leur endettement, mais un compte déficitaire n’est pas pénalisé d’un intérêt. Les comptes démarrent en général à zéro et les membres doivent limiter leur endettement à l'équivalent de -3.000 minutes, par exemple. Dans d'autres SEL, on offre d'emblée 5 heures au départ (300 unités) aux membres afin de leur éviter de démarrer sur un endettement.

Malgré l'existence de programmes informatiques adaptés, la comptabilisation des unités d'échange dans les SEL leur pose un problème vital car cette comptabilité s'avère très lourde et leurs responsables sont contraints à un travail répétitif. Or les travaux échangés dans un SEL sont par principe occasionnels, sinon il s'agirait de travail “au noir”. Le débat est de choisir entre convertir cette tâche en travail salarié, donc déclaré, ou inventer des systèmes moins lourds à gérer. Dans certains SEL, une grande partie des échanges n'est pas comptabilisée, et le système se dissout alors dans la bande de copains, mais perd aussi sa capacité d'accueillir régulièrement de nouveaux adhérents “en nombre", à la différence des SEL qui “comptent” dans les SEL leur pose un problème vital car cette comptabilité s'avère très lourde et leurs responsables sont contraints à un travail répétitif. Or les travaux échangés dans un SEL sont par principe occasionnels, sinon il s'agirait de travail “au noir”. Le débat est de choisir entre convertir cette tâche en travail salarié, donc déclaré, ou inventer des systèmes moins lourds à gérer. Dans certains SEL, une grande partie des échanges n'est pas comptabilisée, et le système se dissout alors dans la bande de copains, mais perd aussi sa capacité d'accueillir régulièrement de nouveaux adhérents “en nombre", à la différence des SEL qui “comptent”.

En 2003, en France, on estime à 350 le nombre de SEL et à 30.000 le nombre total de leurs membres, lesquels y trouveraient, non pas les moyens de vivre, mais le plus souvent un appoint, la possibilité d'acquérir un service auquel ils n’auraient pas accès sinon, et dont ils s’acquittent à la bonne franquette.

Le système des jardins d'échange universel (JEU) fonctionne à partir de carnets sur lesquels les membres notent leurs transactions, en binômes autonomes, ces carnets ne sont montrés qu'à la personne avec qui se fait l'échange, il n'y a aucun contrôle.

L'Ithaca-hour ou time-dollar est une monnaie locale née du refus des 30.000 habitants de la ville d'Ithaca (état de New-York) de se voir soumis aux effets de décisions prises de loin par de grands groupes ne se souciant guère de la survie des petites localités. Son but est donc de réorganiser localement l'économie marchande, de créer des emplois locaux et de faire circuler localement les revenus de sa population. Dans 30 villes des États-Unis, des communautés se sont formées pour bénéficier de ces time-dollars, monnaie non imposable qui permet d'avoir une aide d'une heure contre une heure passée à aider quelqu'un. Celui qui reçoit un service signe un certificat à celui qui le lui rend, l'ensemble de ces certificats est géré par une banque du temps (time bank) qui centralise les offres et les demandes de temps.

Sur le même principe, un groupe de femmes italiennes a créé à Bologne, en 1991, la première banque de temps italienne. Celle-ci comptabilise, en crédit ou en débit, les heures de femmes qui entendent valoriser leurs activités au quotidien, elle organise leurs emplois du temps en fonction des offres, des demandes et de leurs compétences. Ces banques du temps ont des liens très forts avec les administrations locales, qui sont même souvent à leur origine et qui leur fournissent au besoin finances et locaux.

Plus étendus sont les systèmes de troc en Amérique du Sud. En Argentine, dont les richesses naturelles sont immenses, les habitants se sont retrouvés, presque du jour au lendemain, sans pouvoir d'achat parce que leurs avoirs en monnaie nationale, sur leurs comptes en banque, leur ont été confisqués. Un très grand nombre d'entre eux ne survivent que grâce à ces systèmes de troc de biens, qu'ils avaient heureusement organisé avant la faillite. En 1995, à Bernal, une banlieue de Buenos Aires, des voisins échangent les surplus de leur potagers. Ils redécouvrent le troc. D’abord local, le système devient régional, puis national. En trois ans des milliers d’Argentins, victimes de la crise, et qui ne bénéficient ni d’assurance-chômage, ni d’allocations familiales, ni d’un équivalent du RMI, adhèrent à des clubs de troc où s’échangent des produits ou des services.

À la fois producteurs et consommateurs, les adhérents reçoivent de leur club un certain nombre de “creditos” (47), sorte de monnaie locale qui leur permet d’échanger les productions et services du club. Les échanges effectués en 1999 sont estimés à plus de 500 millions de dollars au total. Aujourd’hui, ces clubs s’appellent “noeuds” parce qu’ils se sont rassemblés en réseaux (Red de Trueque) étendus à toute l’Argentine et même à des pays voisins (Uruguay, Brésil, Nicaragua, Pérou, …). Ce ne sont pas des structures fermées : les gens peuvent passer d’un noeud à un autre. Ils sont de tailles diverses, de quelques dizaines d’adhérents à plus de mille. Au début, ils étaient issus de la classe moyenne, qui s'est muée en une classe de nouveaux pauvres. Avec l’extension de la crise, et pour en amortir sur eux les effets, ce serait plus de 6 millions d’Argentins qui, en 2002, auraient participé aux activités d’environ 8.000 noeuds.

Deux grands réseaux coexistent : le Réseau de troc solidaire (RTS) qui regroupe dix-sept provinces et le Réseau global de troc (RGT) qui compte le plus grand nombre d’adhérents.

Les pouvoirs publics ont dû tenir compte de l’importance de ces réseaux, si bien qu’en 2000 le troc a été déclaré d’intérêt national par le gouvernement. Qui plus est, de nombreuses municipalités acceptent maintenant que leurs administrés paient leurs impôts en créditos. Dans certaines villes des commerçants ou des fournisseurs de services classiques acceptent aussi des règlements en créditos. Leur principe est le suivant : au départ, un club émet un certain volume de monnaie “alternative” et la répartit équitablement entre ses membres, qui s'en servent pour faire des échanges entre eux. Si ces échanges se multiplient au point que les membres estiment qu'ils ont besoin de plus de monnaie, ils votent une augmentation, par exemple de 10 unités par membre.

Un contrôle attentif de cette inflation s'est avéré nécessaire, afin d'éviter que l'unité monétaire se trouve dévaluée. Les pouvoirs publics, en particulier ceux de la ville de Buenos Aires, ont accepté d'appuyer ce système à condition que sa monnaie ne soit pas convertible en monnaie officielle.

Mais on s'est aperçu que les participants avaient du mal à ne pas confondre la monnaie des “nodos” avec la monnaie traditionnelle et il faut insister sur la non-pertinence de la valeur numéraire dans le système d'échange, qui, en fait, correspond surtout à la valeur du travail. Enfin, pour éviter les inconvénients des contrefaçons, il est recommandé que les grands échanges interclubs se fassent en produits plutôt qu'à l'aide de monnaies différentes. On s'interroge sur l'intérêt de systèmes mixtes alliant paiement alternatif et paiement traditionnel.

La multiplication des monnaies locales ne va pas sans inconvénient : elle facilite la falsification massive des billets (48) par des réseaux mafieux, et émettre inconsidérément des créditos conduit à une inflation galopante comme celle que connaît l’économie classique.

C’est ce qui se passe dans le RGT. Heloisa Primavera (49), qui travaille avec les réseaux depuis 1996, dénonce surtout une «falsification de principe» car l’inflation que connaît le RGT «est le résultat de la sur-émission de créditos dans ce réseau qui provoque une sur-liquidité sur le marché». Elle reproche au RGT de «détruire la dynamique économique et sociale du troc en inondant le pays de ses billets afin de créer un réseau national centralisé, à la monnaie incontournable. Le résultat est fâcheux : la monnaie est déconnectée de l’économie réelle. Comme un certain peso… La juste correspondance entre niveau de production et volume de créditos en circulation est rompue, le crédito perd alors de sa valeur et surtout la confiance des usagers»(50). C’est pourquoi elle mène campagne auprès des maires pour qu’ils n’acceptent pas n’importe quelle monnaie locale. Pour elle, l’urgence est de consolider le potentiel alternatif du troc «qui doit devenir le terrain d’une économie de l’abondance où le jeu n’est plus gagne/perd, comme dans le capitalisme, mais gagne/gagne, grâce à un partage efficace des richesses». «Le troc est pour la première fois, un chemin pour sortir les pauvres de l’exclusion sans faire la guerre, sans prendre les armes […] C’est un phénomène d’avant-garde et pas de régression». «Nous sommes à un point de sortie du paradigme de la rareté pour entrer dans celui de l’abondance. Il n’y a pas de rareté. Elle est artificielle»(51).

*

Bien d'autres monnaies locales ont été inventées, elles sont trop nombreuses pour être toutes citées, depuis le tabac et les cartes à jouer remplaçant la monnaie légale chez les colonisateurs aux Etats-Unis, jusqu'à celles qui foisonnent actuellement dans le monde entier. Par exemple «Au Brésil, la municipalité de Braga a décidé de payer ses employés en imprimant ses propres bank-notes. Baptisés “Bonus”, les billets peuvent servir à payer les impôts locaux et ils sont acceptés dans les magasins de la ville»(52). Ou bien «En Russie, dans la région de Novossibirsk, une entreprise imprime sa propre monnaie. Plus de 800.000 billets d’une valeur faciale d’un rouble ont été édités, puis distribués aux employés Cette émission a permis de payer trois mois de salaire en retard… Seuls trois magasins et une station-service, appartenant d’ailleurs à l’entreprise en question, pourront échanger des denrées contre ces billets, qui sont également acceptés par les autorités locales en paiement des impôts locaux, les municipalités payant alors leurs fonctionnaires avec ces billets»(53). Et aussi en Italie (Rete di economia locale), en Allemagne (Tauschring), au Japon, en Thaïlande (Thailand Community currency systems), en Nouvelle Guinée, en Indonésie etc.

*

Ces réseaux d'échanges recréent du lien social, et s'opposent ainsi, de fait, au système économique actuel qui exalte et développe l'individualisme du “chacun pour soi”, voire même le gratifie. Les gouvernements néolibéraux pourraient donc être tentés de voir dans leur développement le moyen de se débarrasser sur eux du problème de la survie des exclus de la compétition. Mais ils les guettent plutôt avec le piège du “travail au noir”, puisque les services échangés entre eux par les membres d'un réseau d'échanges ne donnent pas lieu à paiement d'impôts, et surtout parce que les professionnels de services marchands se plaignent qu'ils leur font concurrence et les considèrent comme des manques à gagner.

Un autre prétexte invoqué pour les condamner consiste à dire que les monnaies qu'ils créent sont illégales. Ce qui est rigoureusement vrai, mais alors pourquoi toutes les monnaies privées, toutes les autres monnaies parallèles, dont les plus nombreuses sont celles qu'émettent les chaînes commerciales, ne sont-elles pas interdites depuis longtemps en vertu de ce même argument ? Il paraît étonnant qu'aucun juriste n'ait été capable de dénoncer le déni de justice qui consiste à dire qu'une monnaie illégale est tolérable quand elle est à but exclusivement lucratif mais devient intolérable quand son seul objectif est de créer de la solidarité.

monnaie d'argent de la tribu des Eduens

Passer du local au global

Tous ces recours à des monnaies locales sont nés quasi spontanément, dans l’urgence :

un grave problème économique et social se révèle, alors des expériences sont lancées pour tenter de le surmonter localement, de façon immédiate et pragmatique. Mais même si leur conception n'a rien d’universel, s’agissant toujours d’accords ponctuels pour quelques heures d’un travail qui reste limité au domaine de l’artisanat, et même si la relance qu'ils permettent reste autocentrée, ces réseaux sont très efficaces sur le plan social : en rompant l’anonymat véhiculé par la monnaie capitaliste, ils créent des relations entre leurs membres alors que le marché, au contraire, développe l'égoïsme du “chacun pour soi”. Donc, quelle que soit la façon dont elle va évoluer, il est important que l'économie de demain adopte leur slogan : “le lien vaut mieux que le bien” et qu'elle s'organise pour encourager et développer au plan local ces “échanges de bons procédés”, qu'ils soient comptabilisés ou qu'ils ne le soient pas.

Mais l'économie de la société humaine ne se limite pas au niveau local. Non seulement il y a des services (transports, eau, énergie, soins médicaux lourds, recherche fondamentale, information, culture, entretien du patrimoine, etc., sans oublier la justice, car la vie en société nécessite un code qu'il faut pouvoir faire respecter sans que ceci tourne au règlement de compte…) qui doivent rester organisés à une échelle publique bien plus large, au minimum régionale. Voire nationale, comme la prise en charge d'une population qui vieillit. À l’échelle internationale, les SEL ne peuvent pas, par exemple, empêcher le commerce de la drogue, ni limiter le développement de la violence qu’engendre la misère créée par le système capitaliste. Et même en restant à petite échelle, on produit souvent bien mieux qu'individuellement quand on accepte de travailler en équipes pour que l'ensemble profite des compétences de tous, librement associés pour organiser intelligemment leur coopération. Toute une infrastructure est donc nécessaire, qui relève d'une organisation à plus large échelle, prenant en charge d'autres besoins que ceux qui se règlent par des échanges individuels, même multilatéraux.

Il est une autre raison, encore plus importante, qui fait qu'il y a urgence à avoir le courage d’innover, comme l'ont fait les SEL au plan local, mais en pensant et en agissant globalement pour toute la société. C'est que l'humanité se trouve plongée dans une véritable mutation ; héritiers de savoir-faire et de connaissances accumulées pendant des millénaires, nous savons aujourd'hui tout produire, et même le pire. Or c'est souvent le pire que produit l'économie actuelle, mise par les marchés au service d'une minorité qui se sent libre d'accaparer toutes les ressources. Et en outre elle produit n'importe comment. Il est donc urgent de réfléchir à une autre transformation de la monnaie qui orienterait les économies modernes de façon à assurer à l'humanité un avenir plus digne et plus sûr. Tel est bien le sens des conclusions qu’Héloïsa Primavera tire de sa propre expérience en Argentine quand elle met l’accent sur le fait que le capitalisme correspond à une économie de rareté mais se révèle incapable de partager les richesses alors que nous entrons dans une ère d’abondance.

C'est dans cette aspiration véritablement humaniste, car porteuse d'un projet pour l'ensemble de la société, que se situent les deux types de propositions suivants.

Le dividende social

Au début des années 1930, les propositions du Major écossais C.H.Douglas avaient une portée sociale nationale, sinon universelle. Mettant l'arbitraire de la création monétaire par les banques à l'origine du manque de pouvoir d'achat des populations pauvres, d'ailleurs condamnées au chômage par le machinisme, il fit remarquer que la véritable richesse d'un pays n'est pas celle qu'indique son système financier mais bien ses possibilités réelles de produire : ses terres, ses mines, ses routes et son savoir-faire. Ce patrimoine étant commun à tous les citoyens d'un pays, il estimait légitime que chacun d'eux en touche régulièrement le dividende, sous la forme d'une somme versée annuellement par un organisme national de crédit émettant pour cela une nouvelle monnaie. Encore appliqué en Alaska ce principe a valu à tous les habitants de cet État américain, homme, femme ou enfant, de recevoir en 2002 un dividende de 1.540 dollars gagé sur le pétrole du sous-sol.

Le projet SOL

Le projet d'une monnaie solidaire, le SOL, est conçu pour favoriser une société solidaire ayant l'humain et non plus le profit pour objectif.

Concrètement, un citoyen recevrait des SOL soit en achetant certains biens et services de l'économie sociale et solidaire (ESS : mutuelles, coopératives par exemple), soit en ayant un comportement civique en s'impliquant dans la vie sociale (alphabétisation par des bénévoles, par exemple). Ces SOL permettraient d'acheter des biens et services de l'ESS (commerce équitable, assurances ou même placements financiers), d'accéder à des biens collectifs (équipements sportifs d'une commune, par exemple) et culturels ou encore de soutenir des initiatives locales ou de grandes causes communautaires.

Cette initiative entre dans le cadre des nombreuses expérimentations actuelles dans la recherche d'une économie sociale et solidaire, analysées par Pantaleo Rizzo (54). Elle est la démonstration flagrante de la nécessité d'échapper aux impératifs du capitalisme qui domine aujourd'hui le monde, mais elle se heurte à ses propres limites s'il s'agit de s'accommoder de ce système et non pas de chercher comment le remplacer.

(44) Jérôme Blanc, Les monnaies parallèles, unité et diversité du fait monétaire.

(45) Voir Le Monde du 20 août 2002, page 11.

(46) sous-titre de son livre “Kou, l'ahuri”, qui fut publié la première fois en 1934 et, 62 ans plus tard, tant la misère dans l'abondance qu'il décrivait était, hélas, encore d'actualité, il fut mis en scène au théâtre par Christine Delmotte en Belgique puis à Paris. Jacques Duboin, grand humaniste, a été amené lors de la grande crise de 1929, à expliquer la nature du changement de civilisation qui s’amorçait alors, et à conclure à la nécessité d’une économie de répartition qu’il définit ensuite sous le nom d’Économie Distributive.

(47) En fait, il existe plusieurs versions du crédito correspondant aux régions d’origine, mais ils circulent sans problème dans tout le pays.

(48) Certains creditos portent maintenant des filigranes et des numéros de série.

(49) Professeur d’administration publique à l’Université de Buenos Aires.

(50) dans Témoignage Chrétien, N° 3030, 3/10/2002.

(51) Heloisa Primavera, Rencontre internationale “Reconsidérons la richesse”, Paris, 1-2 /3/2002.

(52) Marianne, semaine 25-31/1/1999.

(53) Le Midi Libre, du 13/3/1999.

(54) P. Rizzo, L'économie sociale et solidaire face aux expérimentations monétaires. http://www.docstoc.com/docs/91268733/Pantaleo-RIZZO

Sources : http://www.france.attac.org/ et multiples références

Yves Herbo/MPSA/2014

Face à une mystérieuse maladie, le Vietnam appelle l'OMS à l'aide

Face à une mystérieuse maladie, le Vietnam appelle l'OMS à l'aide

Une mystérieuse maladie sévit actuellement dans le centre du Vietnam. Les autorités sanitaires vietnamienne, n'arrivant pas à trouver ni la nature ni la source de l'infection, vont demander de l'aide à l'Organisation Mondiale de la Santé.

170 victimes depuis la fin 2010, mais le bourreau n'est toujours pas identifié. Une mystèrieuse maladie sévit actuellement dans certaines régions situées au centre du Vietnam, mais aucune autorité sanitaire ne peut la localiser pour l'heure, ni la contenir.

Dernièrement, cet étrange fléau a fait 19 victimes, dont la majorité était des enfants, ce qui a poussé les autorités d'Hanoï a demandé de l'aide à l'OMS, l'Organisation Mondiale de la Santé, afin que ses experts puissent se rendre sur place pour essayer de les aider dans cette tragique situation, de stopper l'accroissement du nombre de victimes et d'endiguer la propagation de cette maladie.

Des experts nationaux s'étaient déjà rendu sur place, mais ils n'ont pas pu rapporter de réponses à ce phénomène.

La maladie créé tout d'abord des ulcères aux mains et aux pieds, et entraîne, par la suite, la raideur des membres. Quelquefois, elle peut s'attaquer au foie. Les personnes au système immunitaire fragile, voient ses symptômes s'amplifier, provoquant quelquefois, la mort.

Sur place, les villageois tentent de prendre des mesures visant à contenir la course de cette maladie, comme la désinfection systématique des mains, et celle des maisons où des victimes ont demeurés, ou sont passés. Mais, pour l'heure, ces mesures ne semblent pas suffisantes pour stopper la propagation de cette infection.

Source : http://www.maxisciences.com/

SFH 04-2012

Articles, Podcasts et News SerieViewer du 14-04 au 20-04-2012

Articles, Podcasts et News SerieViewer semaine du 14-04 au 20-04-2012

(c) SerieViewer

Vous trouverez ici les liens de toutes les News, Articles et Podcasts du Site de l'Association à but non lucratif (pas de transmissions de données personnelles ou non à des entreprises commerciales) SerieViewer, dont je suis membre-fondateur actif. Ces liens seront diffusés par semaine et nous aideront, ainsi que les visiteurs ou chercheurs d'infos à retrouver une news ou autre, sur ce blog, un petit ajout à la fonction Recherche du site SerieViewer (et de son Forum) qui fonctionne très bien.

SerieViewer organise régulièrement des Jeux Concours gratuits pour permettre de gagner des coffrets DVD de séries TV. Pareillement, l'Association ne revend pas de liens à l'extérieur et n'enregistre pas vos adresses ou Emails et aucune inscription au site ou forum n'est obligatoire (mais je vous y incite : en plus la partie Fiches Séries vient d'être ajoutée avec plein de données) : Visitez régulièrement notre page Concours pour tenter votre chance : ICI.

Note : les liens menant à des articles mis à jour depuis ces dates ne sont plus valables (aller voir la mise à jour sur le site ci-dessus)

http://www.serieviewer.com/news/audiences/audiences-usa-mauvais-retour-pour-the-secret-circle-2185.html par Delphine Herbo

http://www.serieviewer.com/news/audiences/audiences-usa-bon-retour-de-revenge-2181.html par Delphine Herbo

http://www.serieviewer.com/news/audiences/audiences-usa-raising-hope-et-ringer-terminent-leur-saison-faiblement-2180.html par Delphine Herbo

http://www.serieviewer.com/news/audiences/audiences-fraancaises-de-la-semaine-du-7-au-13-avril-2012-2179.html par Sandra Bellisardi

http://www.serieviewer.com/news/audiences/audiences-usa-smash-et-bones-continuent-de-chuter-2178.html par Delphine Herbo

http://www.serieviewer.com/news/audiences/audiences-usa-debut-faible-pour-nyc-22-diffusion-ratee-pour-titanic-2176.html par Delphine Herbo

http://www.serieviewer.com/news/video-et-dvd/sorties-dvd-du-16-au-22-avril-2012-titanic-torchwood-et-l-inspecteur-lewis-2175.html par Delphine Herbo

http://www.serieviewer.com/news/audiences/audiences-usa-the-finder-et-fringe-chutent-grimm-remonte-2172.html par Delphine Herbo

http://www.serieviewer.com/articles/projets/projets-saison-2012-2013-pour-reseau-abc-1287.html par Yves Herbo

http://www.serieviewer.com/articles/projets/projets-saison-2012-2013-pour-les-chaines-britanniques-1614.html par Yves Herbo

http://www.serieviewer.com/articles/tests-dvd/test-dvd-de-gossip-girl-saison-4-2177.html par Yves Herbo

http://www.serieviewer.com/articles/projets/projets-saison-2012-2013-pour-cbs-1559.html par Yves Herbo

http://www.serieviewer.com/articles/tops-de-la-redaction/top-10-les-meilleurs-medecins-2171.html par Coco

http://www.serieviewer.com/articles/projets/projets-saison-2012-2013-pour-les-chaines-premium-1529.html par Yves Herbo

http://www.serieviewer.com/podcast/les-seriespods/seriespod-2-28-64-on-se-traine-comme-un--2183.html avec Nico, Céline, Delphine, Maxx et Yann

04-2012

OVNIs : avril 2012 suite 6

OVNIs : avril 2012 suite 6

Une belle foison de vidéos sont encore apparues cette dernière semaine, en voici un petit échantillon, à commencer sur un petit retour à Saint-Petersbourg, Russie, qui a connue une grosse activité aérienne non identifiée du 9 au 11 avril 2012 :

Des images du 13-04-2012, tournées en Russie ou au Pakistan, il y a doute :

Le 15-04-2012 - au Canada : UFO filmed outside my home with a 700x zoom Panasonic camera. UFO seemed to appear and disappear :

Marseille, France ovni filme a Marseille le 18 04 2012. Vers 21h30 en voulant fermer les volets j'observe un objet très lumineux se déplaçant étrangement dans le ciel. L'objet était vraiment inhabituel. Je me suis empressé de prendre mon camescope (canon mv730i cassette dv) et pour le reste c'est sur la vidéo: :

Ce que j'ai vu dans le ciel le 18/04/2012 22h à OBERHASLACH (67), France :

San Diego, Californie, 19-04-2012 Podría suponerse que pudiera ser un globo metálico en constante rotación de punta a punta, pero la forma en que parece estar rotando, apenas parece demasiado uniforme y controlada :

OVNI en Mar de Plata province de Buenos Aires, en Argentine - 21/04/2012 :

A Pilsen, République Tchèque le 21-04-2012 :

Mexico, 22-04-2012, une boule lumineuse passe assez vite dans le ciel clair, suivi un peu plus tard par un jet apparemment très puissant... :

Prit en plein vol : aucune info sinon le 22-04-2012 :

Nevada-Californie le 23-04-2012 météore ?

St-Louis Missouri le 23-04-2012 :

Brésil le 24-04-2012, à priori un gros cigare volant

Sakurajima, Japon du 24 au 26/04-2012, vous avez 10 mn d'enregistrements des caméras fixes qui surveillent le volcan actif. vers la 1ere minute, on voit un objet partir très vite du gros nuage de cendres vers le haut. Peut-être une bombe volcanique, mais en regardant bien, le nuage n'est plus au-dessus du cratère à l'endroit où l'objet est propulsé vers le haut. Plusieurs lumières étranges, certaines fixes et mouvantes pour une seule nuit

OVNI en Jinan (China) - 24/04/2012 :

CORDOBA, ARGENTINA EL DIA 25/04/2012 :

vers Florianópolis SC, Portugal le 27-04-2012 très probable ballon solaire vu le comportement. Gravei este objeto no dia 27/04/2012 no céu de Florianópolis SC. horário entre 12h e 13h. :

filmé dans un pays latin le 27-04-2012, on voit une petite boule métallique évoluer en-dessous de l'hélicoptère...

Vigo Galicia, Espagne 28-01-2011 : Esta luz en el cielo parece a primera vista una estrella, sin embargo al cojer la camara para poder verlo mas de cerca es donde me surge la duda.

Lors d'une procession religieuse à la tombée de la nuit, le 28-12-2012, à Guayaramerín en Bolivie, une véritable flotte de bolides lumineux passent rapidement dans le ciel, une pluie de météores exceptionnelle ou autre ? :

SFH 04-2012

Sortie du recueil Numero 2 de Studio Babel

Sortie du recueil Numero 2 de Studio Babel

Voici un très bon recueil de nouvelles de 9 auteurs de fictions, et je ne dis pas ça parce qu'il contient l'un de mes textes "Sentiments Profonds"... Vous pouvez lire gratuitement ce recueil (et n'hésitez pas à me dire ce que vous en pensez !) en allant ici :

et (si vous l'avez apprécié et voulez aider), vous pouvez le commander en versions imprimées ou téléchargeables ici :

Un aperçu des 10 premières pages y est aussi proposé. Voilà les auteurs : Claude Jégo, Adam Joffrain, Yves Herbo, Jacques Païonni, Blanche Saint-Roch, Mehdi Saddra, Anne Springer, Jacqk, Lyvins Frédéric et illustrateurs : Tony Szabo, Lydie Blaizot.

Petit rappel du Studio Babel N° 1 : http://fr.calameo.com/books/00078841350787c4e19a2

Merci de vos soutiens

Yves Herbo